Data-limite foi estendida para 31 de maio deste ano; em MS, espera-se mais de 552 mil declarações

Receita Federal já recebeu, em Mato Grosso do Sul, mais de 162 mil declarações do Imposto de Renda, quase 29,3% do total esperado neste ano. Conforme o órgão, a estimativa é de 552 mil documentos entregues até o prazo final, 31 de maio.

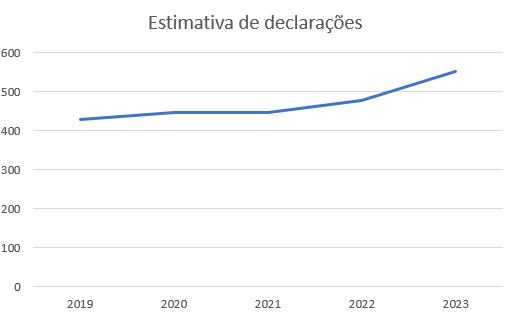

A previsão de recebimentos do ano passado era menor, de 478 mil declarações que precisavam ser feitas. Este número, inclusive, aumentou no Estado, na comparação com anos anteriores, como mostra levantamento do Enfoque MS.

Em 2019 eram 428 mil declarações, passando para 445 mil no ano seguinte. Em 2021, foram 447 mil declarações. No ano passo, saltou para 478 mil declarações e neste ano são estimadas 478 mil até último dia do prazo estipulado pela Receita Federal.

Número de contribuintes que devem declarar Imposto de Renda

No País, são esperadas de 38,5 milhões a 39,5 milhões de declarações, bem superior ao recorde registrado em 2022, quando o Fisco recebeu 36.322.912 documentos.

Declaração pré-preenchida

Entre as principais mudanças anunciadas pela Receita está a possibilidade de o contribuinte utilizar a declaração pré-preenchida já na abertura do prazo de entrega.

Como diz o nome, os dados do contribuinte são preenchidos a partir do que é informado previamente na Declaração de Imposto de Renda Retido na Fonte (Dirf), entregue ao órgão por pessoas jurídicas pagadoras, empresas do ramo de imóveis e prestadores de serviços de saúde até o final de fevereiro.

Ainda assim, a Receita considera que o contribuinte ainda é o responsável por confirmar, alterar, incluir ou excluir dados, se necessário. A declaração pré-preenchida está disponível tanto pelo Programa Gerador de Declaração (PGD), via computador, quanto pela solução Meu Imposto de Renda (online) ou em aplicativo para iOS ou Android.

Um ponto importante é que a pré-preenchida é uma opção exclusiva para usuários dos níveis prata e ouro da conta Gov.br (veja aqui como abrir a sua).

“A grande vantagem com o modelo seria a rapidez no preenchimento e o menor risco de incidência de malha fina”, afirmou Ricardo Oliveira de Jesus, sócio da ABordin Consultores, empresa que integra o Grupo CorpServices.

Segundo o executivo, as informações que virão na declaração pré-preenchida são:

- Dados cadastrais, de dependentes, de fontes pagadoras e de bens e direitos;

- Rendimentos informados na Dirf, DIMOB e DMED;

- Carnê-leão web;

- Contribuições em previdência privada declaradas na e-financeira;

- Dados (informações cadastrais e dados da aquisição) dos imóveis adquiridos em 2022, desde que registrados em ofício de notas e reportados à Receita via Declaração sobre Operações Imobiliárias (DOI). As informações relativas aos pagamentos realizados deverão ser reportadas manualmente pelo contribuinte;

- Doações efetuadas a entidades filantrópicas e reportadas em Declaração de Benefícios Fiscais (DBF), serão importadas automaticamente;

- Dados relativos a criptoativos, reportados por corretoras do setor;

- Atualização automática dos saldos bancários em 31 de dezembro de 2022, desde que as informações — como CNPJ, banco, conta e agência, por exemplo — estejam devidamente preenchidos na data base de 31 de dezembro de 2021;

- Inclusão de contas bancárias ou fundo de investimentos, novos ou não declarados anteriormente. Sobre este item haverá especial atenção para que não corram duplicidade no lançamento;

- Valor das restituições recebidas em 2022.

Veja o passo a passo para fazer sua declaração

1 – Baixe o programa

Antes de começar, a fazer a declaração, instale o programa da Receita Federal. Os programas estão disponíveis para download tanto pelo computador quanto pelo celular.

Do computador, o contribuinte poderá baixar versões de Windows, multiplataforma (zip) e outros (Mac, Linux, Solaris). Já para celulares, os programas estão disponíveis para Android e IOS.

Para fazer o download, basta buscar ‘Meu Imposto de Renda’ na loja de aplicativos do seu celular — segundo a Receita, mesmo quem já tem o aplicativo instalado de anos anteriores precisará baixar uma nova versão.

A declaração também poderá ser feita online, na página ‘Meu Imposto de Renda’, acessando o portal e-Cac (clique aqui para acessar).

O contribuinte, porém, não poderá usar as opções de declaração online e por aplicativo caso tenha recebido rendimento:

- tributável ou não, superior a R$ 5 milhões;

- do exterior;

- relativo a recuperação da parcela isenta da atividade rural;

- ou correspondente a lucro em venda de imóvel residencial para aquisição de outro imóvel.

2 – Documentação

Separe seus documentos. Você precisará ter em mãos informes de rendimentos da empresa em que trabalha, de instituições financeiras e de outras rendas recebidas no ano passado.

Veja a lista de documentos necessários:

Renda

- Informes de rendimentos de instituições financeiras, inclusive corretora de valores;

- Informes de rendimentos de salários, pró-labore, distribuição de lucros, aposentadoria, pensões etc.;

- Informes de rendimentos de aluguéis de bens móveis e imóveis recebidos de jurídicas etc.;

- Informações e documentos de outras rendas percebidas no exercício de 2021, tais como doações, heranças, dentre outras;

- Livro Caixa e DARFs de Carnê-Leão;

- Informes de rendimentos de participações de programas fiscais (Nota Fiscal Paulista, Nota Fiscal Paulistana, dentre outros).

Bens e direitos

- Documentos que comprovem a compra e venda de bens e direitos ocorridas em 2022;

- Cópia da matrícula do imóvel e/ou escritura de compra e venda;

- Boleto do IPTU;

- Documentos que comprovem a posição acionária de cada empresa, se houver.

Dívidas e ônus

- Informações e documentos de dívida e ônus contraídos e/ou pagos em 2022.

Renda variável

- Controle de compra e venda de ações, inclusive com a apuração mensal de imposto (indispensável para o cálculo do Imposto de Renda sobre Renda Variável);

- DARFs de Renda Variável;

- Informes de rendimento auferido em renda variável.

Pagamentos e deduções efetuadas

- Recibos de pagamentos de plano de saúde (com CNPJ da empresa emissora);

- Despesas médicas e odontológicas em geral (com CNPJ da empresa emissora);

- Comprovantes de despesas com educação (com CNPJ da empresa emissora, com a indicação do aluno);

- Comprovante de pagamento de previdência social e privada (com CNPJ da empresa emissora);

- Recibos de doações efetuadas;

- Recibos de empregada doméstica (apenas uma), contendo número NIT;

- Recibos de pagamentos efetuados a prestadores de serviços.

Informações gerais

- Nome, CPF, grau de parentesco e data de nascimento dos dependentes;

- Endereços atualizados;

- Cópia completa da última Declaração de Imposto de Renda Pessoas Física entregue;

- Dados da conta para restituição ou débitos das cotas de imposto apurado, caso haja;

- Atividade profissional exercida atualmente.

O contribuinte também pode precisar incluir informações complementares sobre alguns tipos de bens — como imóveis e veículos, por exemplo —, além de dados de conta corrente e aplicações financeiras.

Veja quais são essas informações:

- Imóveis: data de aquisição, área do imóvel, Inscrição municipal (IPTU), registro de inscrição no órgão público e registro no cartório de Imóveis;

- Veículo, aeronaves e embarcações: número do Renavam e/ou registro no correspondente órgão fiscalizador;

- Contas correntes e aplicações financeiras: CNPJ da instituição financeira.

3 – Declaração ou retificação?

Ao abrir o programa do IR 2023, clique na aba ‘nova’ e escolha a opção “Declaração de ajuste anual”. Depois, basta selecionar a opção ‘Iniciar Importando Declaração de 2022’ se a sua declaração do ano passado estiver no mesmo computador. Caso contrário, clique em ‘Iniciar Declaração em Branco’.

4 – Dados cadastrais

Preencha primeiro os dados pessoais, como endereço e CPF. Clicando em ‘Identificação do Contribuinte’, você também deve informar o número do recibo da declaração entregue no passado, o número do título eleitoral e a sua ocupação.

No alto da página, clique em ‘Declaração de Ajuste Anual Original’ — que indica que essa é uma nova declaração. A outra opção, ‘Declaração Retificadora’, deve ser usada para enviar uma correção à declaração anterior referente ao mesmo ano.

5 – Rendimentos

Tudo que é informado pelas fontes pagadoras e instituições financeiras precisa ser declarado. Caso contrário, o contribuinte corre o risco de cair na malha fina.

Para isso, será necessário pegar o informe da sua empresa e do banco e declarar os rendimentos do ano passado. Na ficha “Rendimentos tributáveis recebidos de PJ pelo Titular”, precisam ser informadas todas as fontes pagadoras e todos os valores recebidos em 2022.

Rendimentos isentos e não tributáveis, como bolsas de estudo e ganhos com a poupança, devem ser informados em ficha específica. Já os rendimentos com aplicações financeiras e participação nos lucros e resultados devem ser informados na ficha “Rendimentos sujeitos à tributação exclusiva”.

6 – Bens e direitos

Aplicações financeiras, saldo em conta corrente e bens como imóveis e veículos devem ser informados na ficha “Bens e direitos”, com o valor em reais em 31 de dezembro de 2021 e no final de 2022.

7 – Pagamentos efetuados

Os gastos com despesas dedutíveis e que podem ser comprovadas, como pagamentos com saúde e educação, devem ser declarados na ficha “Pagamentos efetuados”, e precisam ser informados o CNPJ ou CPF da instituição ou do profissional.

8 – Verifique pendências

Existe um botão “verificar pendências”. Caso algum campo obrigatório não tenha sido preenchido, o próprio programa fará o alerta e mostrará o que precisa ser corrigido.

9 – Completa ou simplificada

O último passo é escolher o modelo de tributação: por deduções legais, chamada declaração completa, ou por desconto simplificado. O próprio programa indica a opção mais vantajosa — ou seja, que oferece maior valor de restituição ou menor valor de imposto a pagar.

10 – Conta para restituição

Para os contribuintes com direito à restituição, o sistema pede que seja informado o banco, a agência e conta corrente para o depósito. Já quem tiver imposto a pagar, pode optar por parcelar a quantia em até 8 cotas.

11 – Entregar

Por fim, basta clicar em “Entregar Declaração”, no canto esquerdo inferior da tela. A declaração é salva automaticamente.

Uma nova caixa aparecerá na tela, pedindo que o contribuinte selecione a declaração a ser entregue. Depois basta clicar em OK, e pronto.